TSMC 주가 및 분석 :: 파운드리 점유율, 일본과 합작회사 설립

① Overview

② 투자 포인트

③ 리스크 점검

④ 목표주가 및 생각

Overview

최근 세계 1위 파운드리 업체 TSMC가 일본에 공장을 설립한다는 보도가 발표되며 관련 업계에서는 해당 사안에 주목하고 있습니다.

TSMC는 그동안 기술 유출 등의 이유로 해외진출을 꺼려해 왔기 때문입니다.

타이완 포커스는 TSMC가 일본 도쿄에 첨단 IC 패키징 및 테스트 공장을 설립할 계획을 가지고 있으며, 일각에서는 이러한 행보가 중국의 반도체 굴기에 대항하기 위한 움직임이라는 등 여러 가지 해석이 난무하고 있습니다.

실제로 TSMC가 일본에 공장을 설립하게 된다면 양국 모두에게 좋은 기회가 될 수 있습니다.

먼저 TSMC는 미중 경제분쟁과 제재로 인해 고객사 중 큰 손이었던 화웨이를 잃었습니다.

물론 TMSC는 화웨이 없이도 지난 8월 사상 최대 매출을 기록한 바 있습니다만 의존도가 높은 기업을 잃은 것은 장기적으로 손해입니다.

이러한 상황에서 일본이 고객사가 된다는 것은 손실을 막기위한 좋은 방법 중 하나입니다.

반대로 일본의 경우, 파운드리 시장 특성을 이용해 시장에 진출할 수 있습니다.

파운드리의 큰 경쟁력 중 하나는 극자외선(EUV) 노광장비입니다.

이 장비가 있으면 미세공정이 가능하며, 미세공정 가능 여부는 곧 원가경쟁력 및 제품 성능으로 직결되는 구조인데, 이 극자외선 노광장비는 네덜란드에 본사를 둔 ASML이 과점하여 생산하고 있습니다.

하지만 ASML 또한 장비에 필요한 대부분의 부품과 소재는 일본의 도쿄 일렉(TEL)이나 TOK에서 공급받고 있습니다.

따라서 일본이 자사 소재 및 부품, 장비 기업과 TSMC가 기술 제휴를 통해 기술력을 높이고, 시장을 넓혀갈 수 있다는 전망이 나올 수 있는 것입니다.

동시에 일본은 강소 팹리스 기업을 성장시키는데도 도움이 될 수 있겠습니다.

TSMC에 대해 간단히 알아보자면, 미국의 뉴욕거래소에 상장되어 있는 TSMC(티커;tsm)는 대만의 신추 사이언스파크에 본사와 제1 사업장을 두고 있는 글로벌 파운드리 기업입니다.

TSMC의 CEO인 '모리스 장'은 중국에서 태어나 MIT와 스탠퍼드대에서 전기공학 박사학위를 받았으며, 이후 텍사스 인스트루먼트에 입사하여 약 25년간 첨단 반도체의 설계와 제조 공정에 대한 연구를 진행하였고, 이후 1986년 비영리 연구소 ITRI의 수장을 제안받아 입사한 후 이 플랫폼을 활용하여 ITRI 캠퍼스에 최초의 TSMC 반도체 웨이퍼 제조 공장을 세웠습니다.

투자 포인트

TSMC는 위 일본 이슈가 아니더라도 주가 상승의 호재가 여전히 많습니다.

TMSC와 삼성전자는 올해 파운드리 설비투자를 연간 최대 규모로 늘릴 전망입니다.

실제로 작년 2020년에 양사 모두가 투자 규모를 역대 최대치로 끌어올렸으나, 올해 다시 기록 경신을 한다는 것입니다.

코로나 19 펜데믹의 장기화와 첨단 반도체 공정 수요가 급증하는 가운데 첨단 파운드리 시장은 공급 부족이 이어질 전망입니다.

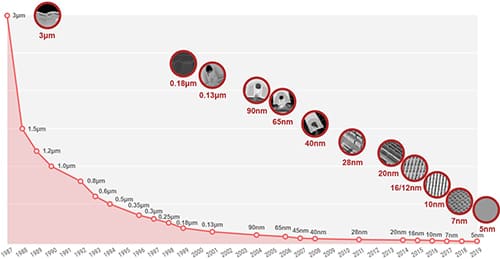

실제로 현재 코로나19 펜데믹 장기화로 촉발된 재택근무 및 원격교육에 따른 IT 수요가 대폭발 하여 TMSC는 현재 10 나노 이하 공정 주문이 밀려 완전 가동 체제에도 급증하는 수요를 감당하지 못하는 형국입니다.

삼성전자 또한 이 같은 수요에 발맞춰 파운드리 몸집을 키우고 있으나, 아직까지 삼성전자가 TSMC의 입지를 넘보기에는 역부족입니다.

TSMC와 12인치 웨이퍼 기준 생산 능력만 3-4배 가량 차이가 나는 것으로 알려져 있으며, 설비투자액 또한 비교가 안 되는 수준입니다.

삼성전자 파운드리 설비투자액은 올해 처음으로 10조원을 넘어설 것으로 전망되나 TSMC는 앞서 지난해 170억 달러(약 18조 5000억 원) 규모의 설비투자 기록을 썼습니다.

이는 삼성전자 파운드리 설비투자액의 약 2배 수준입니다.

(저는 삼성전자와 TSMC 모두 투자를 하고 있습니다. 이는 반도체 파운드리에 한해서 쓰는 글입니다.)

위와 같은 이유로 삼성전자는 첨단 공정에 대부분의 설비투자를 집중하며 선택과 집중을 할 것으로 보입니다.

이를 통해 전체 파운드리 시장에서 삼성전자가 20% 점유율 벽을 넘기는 어렵겠지만 14나노 이하의 첨단 공정에서 올 연말을 기점으로 30% 이상 점유율을 빠르게 가져올 수 있다는 전망이 있습니다.

이로써 TSMC는 전체 파운드리 시장에서 기존의 점유율인 54%에서 소폭 상승할 것으로 전망됩니다.

리스크 점검

TSMC는 현재 과반 이상의 점유율을 가졌으며 2위인 삼성전자보다도 2배 이상의 매출을 기록하고 있어 그야말로 슈퍼 을의 위치입니다.

하지만 최근 TSMC는 3나노 공정 기술 개발이 핵심기술의 병목현상(bottleneck)으로 지연돼 양산 또한 늦어질 것으로 보인다는 보도가 있었습니다.

이는 코로나19 팬데믹으로 인해 극자외선(EUV) 리소그래피 등의 핵심 장비들이 생산 및 물류가 지연되며 TSMC의 장비 설치도 늦어졌기 때문입니다.

3 나노 핀펫 공정은 6월에 시험 생산이 계획되었으나 10월로 연기되었습니다.

TSMC가 3 나노 공정 연구개발 과정에서 겪고 있는 주요 병목현상이 구체적으로 무엇을 의미하는지 알 수없지만, 계획대로 2022년에 양산에 나서기 위해서는 기술에서 돌파구를 마련해야 할 것입니다.

목표주가 및 생각

개인적으로 인텔은 결국 팹리스 혹은 팹라이트로 전환될 것이라고 보고 있으므로 인텔의 물량 수주와 반도체 슈퍼 사이클 등을 고려해서 150불 까지는 매도할 생각이 없습니다.

애널리스트 목표 주가도 저의 생각과 비슷한 듯합니다.

# 주식 매매를 추천하는 글이 아닙니다.

개별 종목의 매수와 매도에 따른 손실과 이득은 모두 본인의 몫입니다.