니콜라 주가 전망 :: NKLA 분석

목 차

01 투자 포인트

02 리스크 점검 및 목표주가

투자 포인트

니콜라의 비즈니스 모델

니콜라를 둘러싼 각종 논란들은 니콜라가 진정으로 달성하려고 하는 비즈니스 모델에 대해 투자자들을 혼란스럽게 하고 있다는 생각입니다.

니콜라는 1) 단거리 전기트럭, 2) 장거리 수소 트럭, 3) 수소 인프라를 핵심 사업 부문으로 하고 있으며, 그중 수소 트럭과 인프라 분야에서 퍼스트 무버가 되기 위한 니콜라의 접근법은 독특하고 장점도 갖추고 있다는 생각입니다.

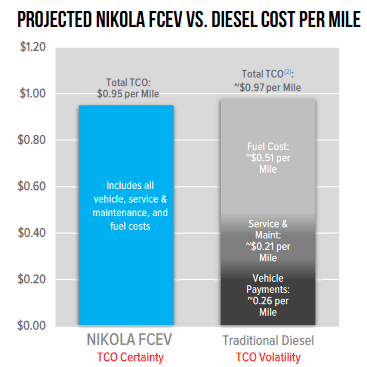

니콜라는 FCEV(fuel Cell Electric Vehicle, 연료전지 자동차)를 고객사에게 번들로 판매할 계획을 가지고 있습니다.

이는 7년간 약 70만 마일에 이르는 주행거리에 대한 연료비가 포함되어 있으므로 구매자는 7년간 70만 마일을 초과하지 않는다면 연료비 부담 없이 운행이 가능한 것입니다.

여기서 문제는 수소 인프라의 건설 비용이 상당히 비싸다는 점인데, 니콜라는 서브 마켓에 집중하면서 이 문제를 우회하겠다는 계획을 가지고 있습니다.

먼저 니콜라는 아빈 베브(AbinBev)와 같이 정해진 노선만을 운행하는 기업들에게 우선적으로 번들을 판매할 예정입니다.

니콜라는 파트너사와 협의하여 그들의 운행 노선을 위주로 수소충전소를 건설하기 때문에 비교적 짧은 기한 내에 투자금 회수가 가능할 것으로 보고 있습니다.

이런 식으로 차츰 파트너를 늘려 가다 보면 미국 내 상당한 인프라가 갖춰질 것이며 결국 미국과 유럽의 고객사 대부분을 커버할 수 있을 것이라는 계획입니다.

일론 머스크, 캐시 우드가 바라보는 수소

일론 머스크나 ARKK Investment는 수소연료차를 부정적으로 보고 있습니다.

그도 그럴 것이 이론적인 관점에서 수소 자동차를 만드는 것은 정말 말이 안 되기 때문입니다.

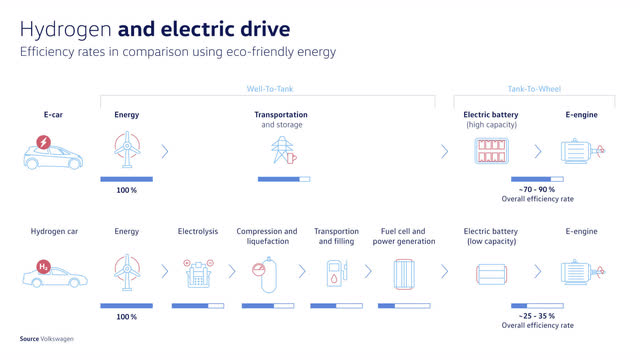

수소를 가장 효율적으로 생산하는 방법은 전기분해(electrolysis)입니다.

이 과정에서 물은 전기를 사용하여 수소와 산소를 분리합니다.

녹색 수소는 태양 전지판과 풍력 터빈과 같은 재생에너지원을 사용하며, 수소자동차의 대부분은 산소를 산화제로, 백금을 촉매로 삼아 수소를 전기로 변환하는 연료전지를 사용합니다.

결국 연료전지차의 효율은 25-35% 수준이며, 배터리 전기차의 효율은 90%에 육박하기 때문에 이론적으로 FCEV를 생산하는 것은 말이 안 된다는 것입니다.

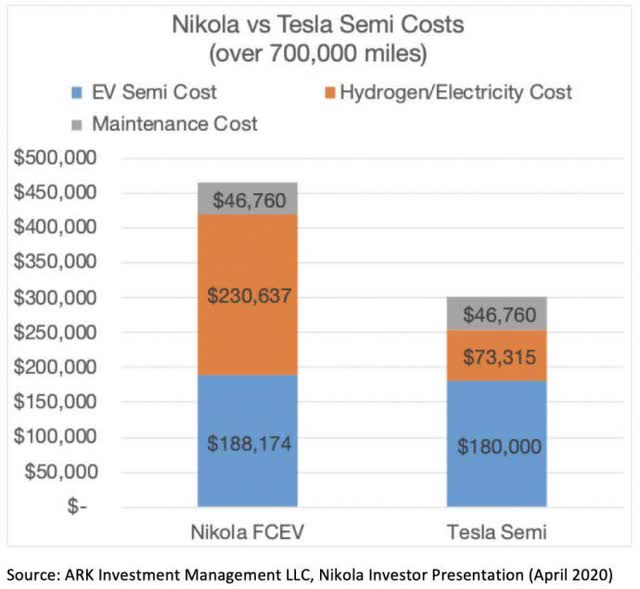

ARKK의 캐시 우드 또한 CNBC에 출연해 수소와 관련한 인터뷰를 했는데, "우리는 ARK를 창업할 당시 각종 논문을 통해 전기 자동차의 가격 하락이 수소 대비 경쟁력을 갖췄다고 판단했고, 그것에 기반하여 테슬라에 투자했을 뿐이다. 그 연구를 통해 우리는 인프라의 구축면에서 수소가 약 5배 - 10배까지 비싸다는 것을 알았고, 소비자의 관점이나 화물 기사의 관점에서나 수소는 경쟁력이 없다."라고 밝히기도 했습니다.

그럼에도 불구하고 수소가 나은 이유

현재 전 세계 각국에서 탈탄소화를 선언하며 대체에너지로 눈을 돌리고 있습니다.

하지만 아직 과도기 상태이며, 그에 따른 문제들이 하나씩 나오고 있는데 그중 가장 대표적인 것이 에너지 저장입니다.

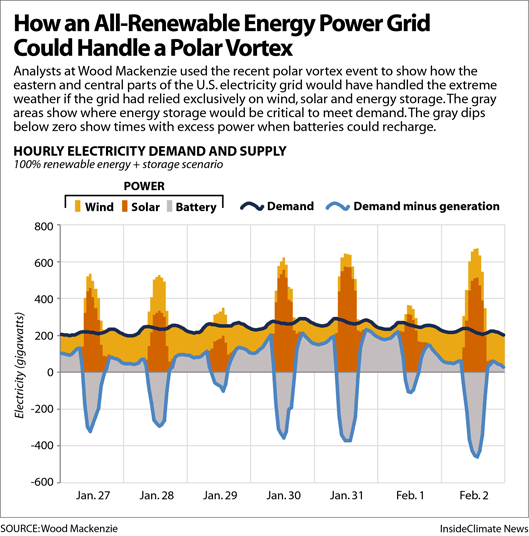

위 사진은 맥켄지에서 모델링한 재생에너지의 전력망입니다.

태양 전지판, 풍력 터빈과 같은 에너지는 에너지 수급량이 일정하지 않기 때문에 수요 대비 초과 생산된 공급량을 효율적으로 저장할 수 있어야 합니다.

캘리포니아주가 애리조나에 태양광을 마이너스에 팔고 있는 것도 이 때문입니다.

분명한 것은, 재생 에너지의 보급이 증가함에 따라, 이 재생에너지의 잉여분을 저장하는 문제는 더욱 부각될 것이며, 이산화탄소 배출량을 낮추려는 현재 상황에서 전 세계가 직면한 가장 큰 문제입니다.

본질적으로, 국가나 기업들은 전력망의 균형을 맞출 수 있어야 합니다.

즉, 공급이 수요를 초과하면 저장이 가능해야 하며, 수요가 공급을 초과하면 보관을 통해 추가 전력을 확보할 수 있어야 합니다.

전력을 저장하는 일반적인 방법은 배터리를 통한 것인데, 배터리는 현재 너무 비싸서 잉여분 저장이 불가능하다는 것이 대다수 전문가들의 의견입니다.

IREA(International Renewable Energy Agency)는 2030년 리튬 배터리 저장 비용이 kWh당 145달러에서 480달러로 추산하고 있습니다.

게다가, 연구원들은 에너지 저장소를 만들기 위해 중고 EV 배터리를 사용하려고 노력하고 있습니다.

전기를 저장하는 것이 그만큼 비싸다는 것이며, 니콜라는 전력의 공급이 수요를 초과하는 시기에 전기를 구매할 계획을 가지고 있습니다.

블룸버그는 APS(Anrizona Public Service Company)가 니콜라에게 kWh당 2.7센트로 전기를 판매할 계획을 가지고 있다고 발표했으며, 이는 니콜라가 애리조나에서 소매가의 25%의 비용만으로 전기를 구매할 수 있다는 것을 뜻합니다.

이것은 수소가 전기만큼 경쟁력이 있다는 것을 뜻하며, 수소는 인프라 건설 비용이 비싸지만 전기 가격에 경쟁력이 있다는 것입니다.

장거리 화물 트럭 시장

고중량 화물, 특히 장거리 운행에서는 수소 연료의 장점이 많습니다.

니콜라는 BEV 트럭을 개발하고 있는데, 이를 두고 일부 투자자들은 니콜라가 FCEV 차량을 만들 기술이 없다는 것의 반증이라고 하지만 저는 조금 다른 생각을 가지고 있습니다.

니콜라는 BEV트럭을 단거리용 화물트럭으로 개발하며, FCEV는 장기리 화물트럭으로 개발하고 있습니다.

FCEV는 장거리 운송에 분명한 장점을 가지고 있는데, 주된 이유는 연료 공급시간은 짧은 반면 주행 가능 사거리는 길기 때문입니다.

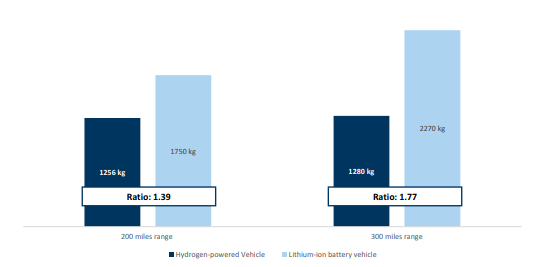

전기 자동차의 가장 큰 보틀넥은 배터리의 무게로, 수소 탱크의 부피가 줄어들수록 수소의 차량은 가벼워지는데, BEV는 이에 해당하지 않습니다.

배터리의 무게는 배터리 충전 유무에 영향을 받지 않기 때문입니다.

게다가 수소는 리튬이온 배터리의 약 120-300배의 에너지 밀도를 가지고 있기 때문에 사거리가 늘어날수록 무거워지는 전기차와 달리 상대적으로 가벼운 장점이 있는 수소는 장거리 화물 시장에서 상당한 이점을 가지고 있습니다.

이것이 에어버스(airbus)가 전기비행기가 아닌 수소 비행기를 개발하는 이유이며, 다임러와 볼보가 수소 트럭에 베팅하고 있는 이유입니다.

리스크 점검 및 목표주가

그럼에도 불구하고 니콜라가 수소 연료의 장점을 이용하여 시장의 퍼스트 무버로서 치고 나갈 수 있을지에 대해서는 냉정한 시각으로 바라볼 필요가 있습니다.

우선, 니콜라는 아직까지 매출이 없습니다.

그리고 그들이 제시하고 있는 것은 사업 모델이 아닌 사업 계획안에 가깝습니다.

또 힌덴버그 리서치는 니콜라와 니콜라의 창업자인 트레버 밀턴을 다면적으로 비판하고 있으며, 트레버 밀턴의 부도덕적인 개인사는 기존의 파트너와 잠재적 파트너의 관계에 심각한 손상을 입힐 가능성이 있습니다.

최근 BP와 협의 중인 것으로 알려졌는데, 이번 제휴는 니콜라의 성공에 필수적이라 할 수 있습니다.

현재 니콜라 임원진 등 내부자들이 많은 주식을 보유하고 있으며, 이들 중 누구라도 매도에 나선다면 주가의 변동성은 상당할 것으로 예상되고 있습니다.

현재 니콜라는 현금 및 현금성 자산으로 약 9억 750만 달러를 보유하고 있으며 장기부채는 없습니다.

하지만 몇 년 안에 니콜라는 높은 비용 지출을 하게 될 것이며 이는 오퍼링으로 인한 주주가치 훼손으로 이어질 것입니다.

그래서 개인적으로는 아직까지 니콜라는 투기주라고 생각하며, 이로 인해 공매도 비율 또한 35%로 상당히 높은 상태입니다.

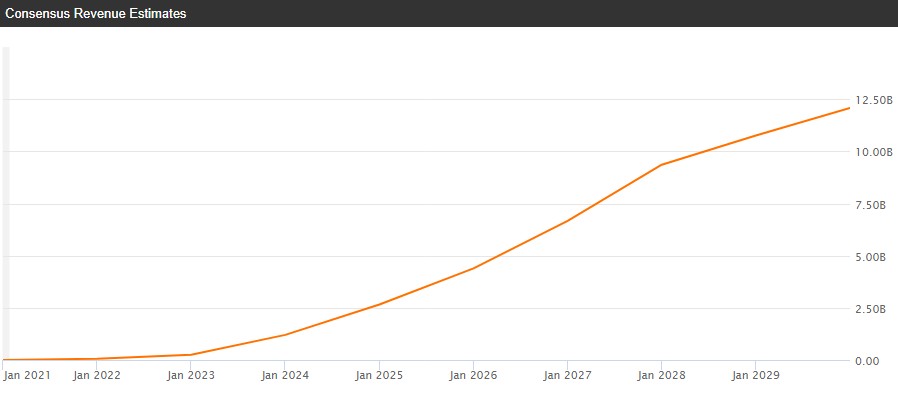

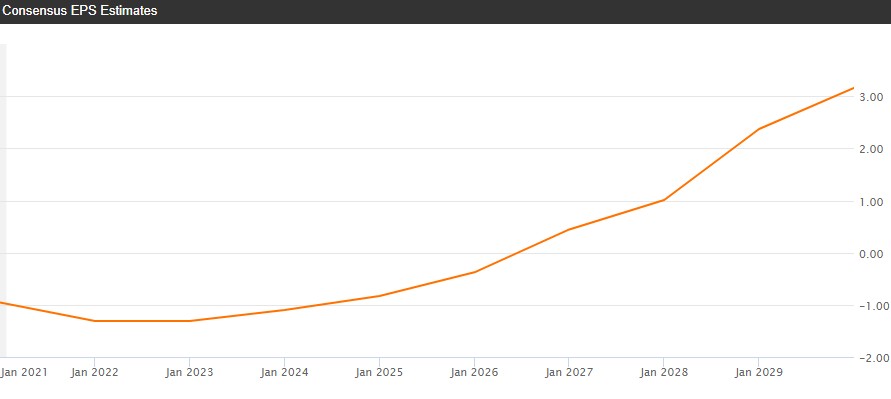

아래 사진과 같이 애널리스트들은 니콜라의 턴어라운드가 2026-2027년 사이에 가능할 것으로 보고 있습니다.

# 함께 보면 좋은 글

인텔 주가 전망 :: Intel 주식 분석 4분기 실적발표

ARKG ETF 주가 전망 :: ARKGENIMIC 주식 분석

# 미국주식 카테고리

# 위 글은 특정 종목에 대한 매매를 추천하는 글이 아닙니다.

주식 투자로 인한 손해와 이득은 모두 본인의 몫이니 참고만 부탁드립니다. 감사합니다.